آغاز عصر جدید تراکنش مالی در ایران با فعالسازی کیفهای پول الکترونیک

به گزارش خبرنگار اقتصادی ایرنا، با توسعه فضای کسب و کار و شناسایی نیازهای جدید در حوزه پرداخت، شورای پول و اعتبار با هدف تضمین راحتی در پرداخت، با صدور کیف پول الکترونیک موافقت کرد و ضوابط آن هم در شهریور ۱۳۹۹ توسط بانک مرکزی به بانکها ابلاغ شد.

نهاد ناظر پولی این روزها تاکید دارد که عزمی جدی برای فعالسازی کیف پول الکترونیک دارد.

در عصر حاضر دلایلی همچون سرقت، دشواری جابهجایی اسکناس و توسعه فضای کسب و کار، پرداختهای الکترونیک را در بین افراد رواج داده است. کشورها نیز با پذیرش فناوریهای جدید سعی دارند به دنیای امن پرداختهای الکترونیکی وارد شوند؛ دنیایی که پول نقد و مبادلات فیزیکی اسکناس در آن جایی ندارد و همزمان باعث افزایش شفافیت و قابل ردیابی شدن تراکنشها خواهد شد.

کیف پول الکترونیکی یکی از ابزارهای پرداخت الکترونیک است. در ادبیات بانکی، کیف پول الکترونیکی یا مجازی یک سامانه نرمافزاری است و افراد میتوانند بدون نیاز به پول نقد یا کارت بانکی به کمک رایانه یا گوشی هوشمند پول پرداخت کنند.

انواع کیف پول الکترونیکی

به طور کلی سه نوع کیف پول الکترونیکی، بسته، نیمه بسته و باز وجود دارد. کیف پول بسته در کشور ما به صورت کارتهای هدیه است که مبالغ از قبل مشخصی در آنها قرار دارد.

نمونه کیف پولهای نیمه بسته در کشور برنامههای نرمافزاری هستند که افراد حساب کاربری خود را با استفاده از کارتهای بانکی شارژ میکنند و در خریدها از آن استفاده میکنند. نکته قابل توجه این است که بانک مرکزی برای صدور این گونه کیف پولهای الکترونیکی باید مجوز صادر کند.

کیف پولهای باز فقط از طریق بانکها یا در همکاری با بانکها صادر میشود. از این کیف پولها میتوان در تمام تراکنشها استفاده کرد و همچنین میتوان از دستگاههای خودپرداز پول دریافت کرد.

مزایای کیف پول الکترونیکی

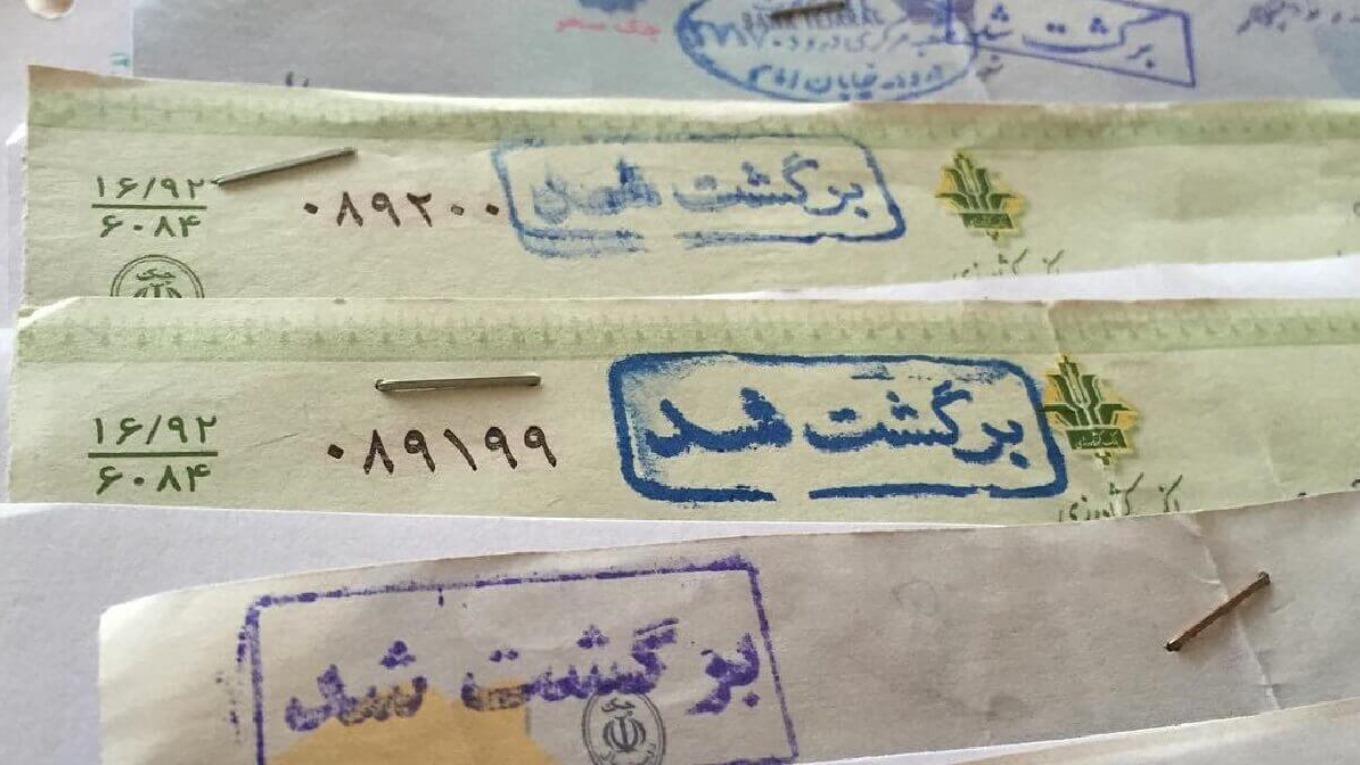

شاخصه اصلی کیف پول الکترونیکی سهولت استفاده، تسهیل در پرداختهای خرد، امن و مطمئن بودن، سرعت بالا، ارتباط آسان با سایر حسابها و تجمیع تراکنشهای خرد است. به کمک کیف پولهای الکترونیکی میتوان تراکنشهایی همچون افزایش و کاهش موجودی، کاهش موجودی با وجه نقد، کیف به کیف، خرید و برگشت از خرید را انجام داد.

همچنین در این نحوه پرداخت خریدار نیاز به ارائه هیچگونه اطلاعاتی از قبیل رمز یا شماره حساب خود به فروشنده ندارد.

یکی دیگر از ویژگیهای مثبت کیف پول امکان استفاده نامحدود است. کاربر صرفا با یک بار وارد کردن اطلاعات حساب خود در کیف پول میتواند برای تعداد دفعات زیاد و مدت طولانی از آن استفاده کند. به عنوان مثال برای خرید از فروشگاه اینترنتی پس از برقراری ارتباط بین سایت و کیف پول شما میتوانید بدون نیاز به وارد کردن شماره کارت یا رمز پویا به تعداد دفعات نامحدود خرید کنید. برای هر خرید صرفا نیاز به تایید و وارد کردن یک کد خواهد بود.

کیف الکترونیکی پول در ایران

در سال ۹۲ بانک مرکزی کلیات راهاندازی طرح کیف پول الکترونیک را ارائه کرد. در طرح ارائهشده کیف پول الکترونیکی مشتری از طریق حساب بانکی خود میتوانست نسبت به شارژ کیف الکترونیکی اقدام کند و از طریق مانده وجوه ریالی ذخیره شده در کیف پول الکترونیکی تراکنشهای انتقال، خرید، برگشت از خرید، پرداخت قبض و ماندهگیری را انجام دهد.

در طرح سال ۹۲ کنترل و اختیار کیف پولهای الکترونیکی به طور مستقیم زیرنظر بانک مرکزی بود و از این جنبه این مزیت را داشت که امکان خلق پول به هیچوجه برای بانکها یا خدماتدهندگان کیف پول وجود نداشت. البته همین عدم امکان مدیریت کیفهای پول الکترونیکی توسط بانکهای تجاری باعث عدم استقبال بانکها شد و این طرح به صورت گستردهای اجرا و بهرهبرداری نشد.

کیف پول الکترونیکی مورد نظر بانک مرکزی، از نوع کیف پول باز است و از شهریورماه سال گذشته پس از ابلاغ ضوابط جدید صدور کیف پول الکترونیک، اجازه صدور این نوع از کیف پول از سوی بانک مرکزی صادر شد. این نوع کیف پول فقط از طریق بانکها یا در همکاری با بانکها صادر میشود.

با استفاده از کیف پول باز الکترونیک میتوان از دستگاههای خودپرداز پول نقد دریافت کرد یا اینکه در تمام تراکنشها از آن استفاده کرد.

براساس این گزارش سقف تراکنشها در کیف پول الکترونیک معادل ۵۰۰ هزار تومان است و هر فرد تنها میتواند در هر راهبر سه کیف پول الکترونیک داشته باشد.

راهبر کیف الکترونیک پول شخص حقوقی است که مطابق این ضوابط و براساس قرارداد منعقده با موسسه اعتباری و با موافقت بانک مرکزی با موسسه اعتباری در حوزه ارائه خدمات صدور و پذیرندگی «کیف الکترونیک پول» فعالیت میکند.

عزم بانک مرکزی برای فعال سازی کیف پول الکترونیک

معاون فناوریهای نوین بانک مرکزی چندی پیش با اشاره به گذشته یک سال از تصویب مقررات کیف الکترونیک پول در شورای پول و اعتبار اقدامات انجام شده در این خصوص را رضایت بخش ندانست و عزم جدی بانک مرکزی برای فعالسازی کیف پول الکترونیک خبر داد.

به گفته مهران محرمیان بانک مرکزی از نیمه شهریورماه با شرکتهایی که به دنبال کیف پول باز هستند، وارد تعامل میشود و شرکتهایی که در موضوع کیف پول بسته فعالیت میکنند به تدریج وارد فرآیند شوند و خدمات را به مشتریان ارائه دهند.

وی تاکید کرد: شرکتهای بزرگ در حوزه پولی و مالی که واسطه بین بانکها و مشتریان تجاری هستند و خدمات بانکی را برای مردم پیاده سازی میکنند باید در موضوع کیف پول الکترونیک با بانکها همکاری کنند و چنانچه هر کدام از طرفین (بانک یا شرکت) همکاری نکنند بانک مرکزی ناچار است مقررات بانکی را تغییر دهد یا شرکتهای جدید را وارد بازار کند.

کیفهای الکترونیکی پول در مدار تعامل قرار گرفتند

مدیر اداره نظامهای پرداخت بانک مرکزی در گفت و گو با ایرنا با تاکید بر اهمیت موضوع تعاملپذیری در سرویس کیف الکترونیکی پول، گفت: در حال حاضر کیف الکترونیکی پول توسط افراد در پرداختهای آنلاین به ویژه کسب و کارهای غیرحضوری به طور جداگانه و مستقل استفاده میشود به شکلی که هر پذیرنده، دارای کیف الکترونیکی پول منحصر به خود است و امکان استفاده از موجودی یک کیف پول الکترونیکی در کسب و کارهای مختلف وجود ندارد. این در حالی است که تعاملپذیری موجب سهولت بیشتر برای کاربران و ایجاد انگیزه موثر مشتری در استفاده بهینه از این ابزار خواهد شد.

داوود محمدبیگی گفت: بانک مرکزی به دنبال عملیاتی کردن سوئیچ متمرکز تعامل پذیری کیفهای پول الکترونیکی است، به شکلی که افراد در صورت تمایل قادر باشند با یک کیف الکترونیکی در هر درگاه و پلتفرمی، پرداختهای مورد نظر خود را انجام دهند.

وی افزود: بسترهای لازم برای این تعاملپذیری آماده بهرهبرداری است و تا کنون در دو سند، جزئیات نحوه اتصال شرکتهای راهبر که خواستار تعاملپذیری هستند و نیز نحوه نظارت شاپرک بر عملکرد شرکتهای راهبر تشریح و به بانکها و شرکتهای فعال در حوزه کیف پول ارسال شده است.

مدیر اداره نظامهای پرداخت بانک مرکزی تصریح کرد: در این مرحله الزامی برای پذیرش تعاملپذیری توسط شرکتهای راهبر وجود ندارد و هریک از این کیف های الکترونیکی پول میتوانند تا اطلاع بعدی، در فضای کسب و کاری خود کیف پول الکترونیکی منحصر به فرد خود را داشته باشند اما چنانچه مایل باشند بازار فعالیت و تعامل خود را به سایر کیفهای الکترونیکی پول گسترش دهند باید الزامات سندهای ابلاغی را رعایت و نسبت به عملیاتیسازی موارد اعلامی و فراهمسازی زیرساختهای لازم اقدام کنند.

وی افزود: در عین حال موضوع تعامل پذیری برای راهبرانی که بخواهند خدمات و سرویسهایشان را از مدار بسته خارج کنند و در همه بازار گسترش دهند، یک الزام است نه اختیار؛ دلیل این الزام نیز تنها سهولت کاربری برای مردم است که بانک مرکزی به صورت جدی به ان فکر میکند.

این مقام مسوول با اشاره به اینکه فراگیری کیف پول الکترونیکی همانند هر محصول دیگر نیازمند تعامل بازیگران و خلاقیت در ارایه خدمات مورد نیاز مشتری است گفت: براساس قانون بازار متشکل پولی، تنها بانکها امکان تجمیع وجوه دارند و هیچ نهاد دیگری نمیتواند این کار را انجام دهد اما در این سرویس، بانکها میتوانند با برونسپاری خدمات خود به راهبر و ایجاد رابطه برد-برد نسبت به فراگیری این محصول نقش فعالانهتری داشته باشند. بر اساس ایجاد تعامل و رقابت موثر، مدلهای کارمزدی در اسناد ابلاغی بر اساس ایجاد و حفظ تعادل بازار و کسب و کارها تنظیم شده اما چنانچه نیاز باشد امکان ورود مستقیم بانک مرکزی به این فرآیند وجود دارد.

وی افزود: خدمت کیف پول الکترونیکی نظیر سایر خدمات در سبد محصولات شبکه بانکی و پرداخت قرار می گیرد و باید به مشتری حق انتخاب داد تا بر اساس نیاز خود از آن استفاده کند.

مدیر اداره نظامهای پرداخت بانک مرکزی در پایان با اشاره به اینکه هزینه تراکنشهای برخط کارتی برای بانکها بالاست، اظهار امیدواری کرد بانکها نقش فعالتری در عملیاتیسازی زیستبوم کیف الکترونیکی پول داشته باشند.

بیشتر بخوانید:

«کیف پول الکترونیک» عملیاتی میشود

بانک مرکزی در حال راه اندازی رمز ارز ملی